Passive Indexfonds (ETFs) vs. aktiv gemanagte Fonds

ETFs oder Fonds - Was ist besser?

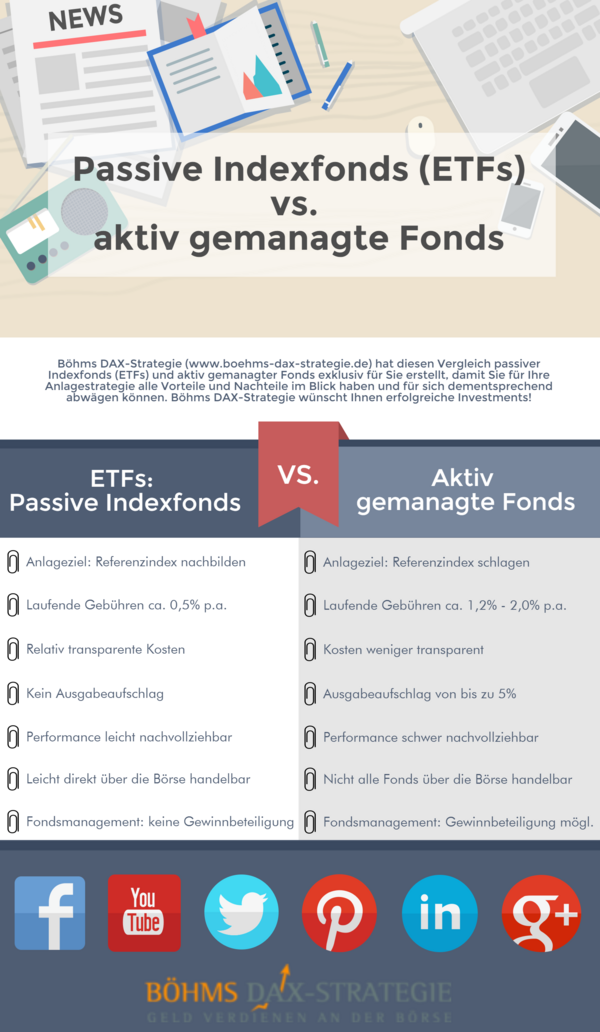

Ich habe für Sie den Vergleich passiver Indexfonds (ETFs) und aktiv gemanagter Fonds erstellt, damit Sie für Ihre Anlagestrategie alle Vorteile und Nachteile schnell im Blick haben und diese für sich abwägen können. Unter der Infografik stelle ich Ihnen ergänzende Informationen zur Grafik zur Verfügung.

www.boehms-dax-strategie.de

Warum sind ETFs besser als aktiv gemanagte Fonds?

ETFs schneiden vor allem aufgrund ihrer niedrigen Gebühren besser ab als aktiv gemanagte Fonds. Zu diesem Ergebnis kam auch die Rating-Agentur Scope, nachdem sie insgesamt 2.814 für den öffentlichen Vertrieb in Deutschland zugelassene Fonds genauer unter die Lupe genommen hatte.

Das Fazit zum Vergleich von ETFs und aktiv gemanagten Fonds von Scope lautet im Detail: Nur sehr wenigen Aktienfonds gelingt es, ETFs im ein- bzw. im zehnjährigen Verlauf zu übertreffen. So liegt die Performance der überwiegenden Mehrzahl der aktiv gemanagten Fonds unter der ihrer Benchmark, also dem jeweiligen Vergleichs-Aktienindex. Für einen in deutschen Aktien anlegenden Fonds wäre das z.B. der Deutsche Aktienindex DAX.

Die Rendite der aktiv gemanagten Fonds blieb auf ein Jahr bezogen 2,5 Prozent hinter ihrer Benchmark zurück. Im Zehnjahreszeitraum ergaben sich sogar "Unterrenditen" von fast 25 Prozent. Da ETFs im Gegensatz dazu als passiv gemanagte Indexfonds die Rendite ihrer Benchmark nahezu exakt widerspiegeln, schneiden aktiv gemanagte Fonds entsprechend schlechter ab.

Übrigens:

Übrigens:

Untersuchungen der Rating-Agenturen Morning Star und Standard & Poor´s kommen ebenfalls zu ähnlich schlechten Ergebnissen bei der durchschnittlichen Performance aktiv gemanagter Fonds gegenüber ETFs.

Aktiv gemanagte Fonds sind teuerer als ETFs

Wie schon kurz angesprochen, sind die hohen Kosten der größte Nachteil aktiv gemanagter Fonds. Hier für Sie zum Vergleich: Die durchschnittlichen Kosten eines Aktienfonds belaufen sich jährlich auf 1,89 Prozent. Solch eine Belastung muss der Fonds ja erst einmal wieder erwirtschaften, um für Sie als Anleger rentabel zu sein. Ein ETF hingegen, der sich passiv an einem Aktienindex orientiert, belastet Sie als Anleger mit durchschnittlich nur 0,44 Prozent Kosten. Folglich kosten laut der Rating-Agentur Scope aktiv gemanagte Fonds im Vergleich zu ETFs im Schnitt 1,45 Prozent mehr pro Jahr.

ETFs und aktiv gemanagte Fonds - mein Fazit

ETFs überzeugen durch ihre geringen Kosten und bieten Ihnen als Anleger aufgrund ihrer Indexorientierung die Chance, niemals schlechter als der Markt abzuschneiden. Aktienfonds hingegen weisen eine höhere Kostenbelastung auf. Sie sind allerdings im Gegensatz zu den indexgebundenen ETFs in der Lage, ihre Titelzusammensetzung freier zu gestalten und die Benchmark durch geschicktes Portfolio-Management zu schlagen. Außerdem orientieren sich ETFs meist an großen, sehr allgemein gehaltenen Indizes. Aufstrebende Branchen und "exotische" Themen oder Märkte sind hier selten zu finden. Was also Nischen-Segmente und spezielle Anlage-Themen betrifft, haben Aktienfonds die Nase vorne.

Deutschland ist der zweitgrößte ETF-Markt der Welt

Im Jahr 2000 hat die Deutsche Börse erstmals in Europa eine Plattform für ETFs eingeführt. Seitdem hat sich der Markt rasant entwickelt. So hat das Fonds-Volumen in Europa mittlerweile 300 Milliarden Euro überschritten und es sind über 1.400 ETF-Produkte verfügbar (Stand 2015). Interessant für Sie: Deutschland ist hinter den USA weltweit der zweitgrößte ETF-Markt.

Vor kurzem hat der erfolgreiche Investor Warren Buffett für einen weiteren Popularitäts-Schub gesorgt: Er empfahl Anlegern, ihr Vermögen überwiegend in ETFs zu investieren. Denn die passiven Indexfonds kommen ohne Fondsmanager aus, weil sie einfach einen Index wie den Dax oder den Dow Jones eins zu eins abbilden.

Dieser passive Ansatz der ETFs bietet folgende Vorteile: Es gelingt den wenigsten Fondsmanagern, den Vergleichsindex zu schlagen. Wenn der vermeintliche Investment-Profi aber nicht besser abschneidet als der Index, an dem er sich misst, können Sie als Anleger auch gleich selbst direkt per ETF in Dax & Co. investieren.

Kein Ende des ETF-Booms in Sicht

Im Jahr 2015 belief sich das weltweit in börsengehandelte Indexfonds investierte Kapital auf insgesamt knapp drei Billionen US-Dollar. Blackrock, der größte Vermögensverwalter der Welt, rechnet damit, dass sich das Volumen in den nächsten fünf Jahren verdoppeln wird. Bisher investieren insbesondere institutionelle Investoren in ETFs, aber auch das Interesse der Kleinanleger steigt kontinuierlich.

Für Privatanleger werden zunehmend mehr Indizes entwickelt und berechnet, die von ETFs nachvollzogen werden. Die Auswahlmöglichkeiten nehmen folglich zu. Zudem werden auch immer mehr ETF-Vermögensverwaltungen angeboten. Viele Konzepte sind dabei auf eine rein strategische Assetklassen-Diversifizierung ausgerichtet und als Buy-and-Hold-Produkte konzipiert. Um das Anlage-Kauderwelsch zu übersetzen: Sie als Anleger können einmal regional gestreut in Aktien- und Anleihe-ETFs investieren und diese dann im Sinne des Börsen-Altmeisters André Kostolany liegen lassen.

ETF-Risiko: Hohe Krisenanfälligkeit (Auf und Ab mit den Aktienmärkten)

ETFs sind eine gute Möglichkeit, um kostengünstig und breit gestreut langfristig in den Aktienmarkt zu investieren. Meiner Ansicht nach ist das ein wichtiger Baustein für die Altersvorsorge, denn Aktien werfen über lange Zeiträume die höchsten Renditen ab, nämlich im Durchschnitt etwa 8 Prozent pro Jahr.

Sie sollten sich als Anleger aber darüber im Klaren sein: ETFs, die auf Aktienindizes basieren, spiegeln auch die Aufs und Abs der Börsen wider. Allerdings sollten Sie nicht dem Irrglauben unterliegen, dass dies bei aktiv gemanagten Aktienfonds anders ist. Auch diese sind stets voll in Aktien investiert und reduzieren nicht etwa vor Baissephasen ihre Aktienbestände.

Anders verhält sich das bei den so genannten Mischfonds, die zwischen verschiedenen Anlageklassen wie Aktien und Anleihen umschichten können. Allerdings liefern diese über lange Zeiträume eine schlechtere Performance als reine Aktienfonds, nicht zuletzt wegen der meist noch höheren Managementgebühren.

Wenn Sie wollen und das entsprechende Knowhow besitzen, können Sie Ihren Bestand an ETFs aktiv managen und z.B. aus Aktien-ETFs aussteigen, wenn Sie einen Kursrutsch befürchten. Im Gegenzug können Sie Ihr Engagement erhöhen, wenn Sie einen Kursanstieg erwarten. Allerdings verfallen Sie damit in das Verhaltensmuster von Fondsmanagern. Und wie eingangs erläutert, schafft es nicht einmal die Mehrzahl der Anlageprofis, die sich den ganzen Tag nur mit diesem Thema beschäftigen, besser abzuschneiden als ein Indexfonds (ETF).

Investieren Sie einen Teil Ihrer Ersparnisse, am besten über einen Sparplan, zur Altersvorsorge in mehrere ETFs. Vertrauen Sie für den restlichen Teil Ihrer Vermögensanlage unabhängigen Anlageexperten, wie z.B. den Rendite-Spezialisten. Diese reagieren auf das Marktgeschehen und raten entsprechend zum Einstieg oder Ausstieg, auch in ausgewählte ETFs. Die Empfehlungen können Sie transparent in dem Musterdepot der Rendite-Spezialisten nachvollziehen.

Erfolgreiche Investments,

Ihr Stefan Böhm