Depot: Wer bei der Absicherung zu spät kommt...

Die Volatilität hat 2016 zugenommen. Doch die Zeit für Vola-Investments ist bereits vorbei.

(Nico Popp) Die Unsicherheit der vergangenen Monate hat sich mit den Kursverlusten im jungen Jahr Bahn gebrochen. Seit Januar fahren die wichtigsten Indizes Achterbahn. Anleger fragen sich nun, wie sie sich positionieren sollen: Lieber bei den wichtigsten Aktienindizes nachkaufen? Das Risiko eher reduzieren oder vielleicht Anleihen beimischen? Das Arsenal der möglichen Antworten auf die schwierige Situation ist groß. Blickt man auf die Ranglisten der erfolgreichsten ETF-Produkte im laufenden Jahr, finden sich Volatilitäts-ETFs ganz weit oben. Was sind dies für Produkte?

Vola-Produkte müssen Sie frühzeitig kaufen!

Wie andere ETFs auch, bilden auch Volatilitäts-ETFs Indizes ab. Inzwischen gibt es von nahezu jedem wichtigen Aktienindex auch eine Volatilitätsvariante. Volatilität bezeichnet die Schwankungsbreite eines Index. Mit den Kurskapriolen im Januar sind die Kurse von Volatilitäts-ETFs deutlich angestiegen. Zeitweise waren deutlich zweistellige Renditen möglich. Sind diese Produkte nun für Privatanleger eine Alternative?

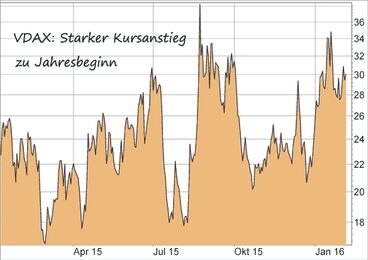

- Aktueller Kurs

30,03 Punkte - Kommentar

Der VDAX gibt die implizite Volatilität des DAX über 45 Tage in Prozentpunkten an. Ein hoher Stand zeigt einen nervösen Markt an, niedrige Werte spiegeln geringe Kursschwankungen wider. Der VDAX gilt als „Angstbarometer“. Aktuell steht er hoch!

Wer Kurskapriolen erwartet, kann seinem Depot Absicherungspositionen beimischen. Das können Anleihen, Short-ETFs oder auch Vola-Produkte sein. Doch bergen zumindest die beiden letztgenannten Produkte ein Problem: Es kommt maßgeblich aufs Timing an. Volatilitätsindizes werden über Futures konzipiert. Diese Futures bilden eine Erwartung an die zukünftige Volatilität, die so genannte implizierte Volatilität, ab.

Die richtig großen Renditen mit Volatilitätsindizes sind nur dann drin, wenn Sie diese Produkte kaufen, wenn die implizierte Volatilität noch vergleichsweise niedrig ist und dann vom Markt auch noch übertroffen wird.

Absicherungen des Depots während der Korrektur erhöhen das Risiko

Auch bei Short-ETFs kommt es maßgeblich aufs Timing an: Die meist gehebelten Produkte eignen sich gut zur Absicherung eines Depots, wenn die Märkte noch keine Anzeichen einer Korrektur zeigen. Die Marktphase vor Weihnachten ist dafür ein gutes Beispiel. Die Marktlage war unklar und die Umsätze dünn. Zugleich hielt der nahende Jahreswechsel viele Investoren noch vom Verkaufen ab.

Sich bereits während einer Korrektur mit Short-Produkten oder Volatilitäts-ETFs gegen Turbulenzen abzusichern, erhöht das Risiko eher, als es das Risiko senkt. Die Absicherungsprodukte spielen ihre Stärken nämlich in erster Linie dann aus, wenn zum Zeitpunkt des Kaufs noch keine Turbulenzen in der Luft liegen.

Kurz und kompakt

Kurz und kompakt

Die Volatilität der wichtigsten Indizes hat 2016 merklich angezogen. Volatilitäts-ETFs gehören zu den Gewinnern des Börsenjahres. Doch ein Einstieg lohnt sich jetzt nicht mehr. Absicherungsinstrumente kauft man vor einer Korrektur, nicht währenddessen.

Themen: ETFs, Absicherung, Depot, Volatilität